転職前に貯金はいくら必要?転職コストを知って安心して転職活動しよう!

転職を考えた時、急に収入が断ち切られると思うと、経済的な金銭面の不安が押し寄せてくる方も多いのではないでしょうか。

退職後に就職活動する予定の方は、転職先が決まっていないことから「無収入の期間」があります。無収入の期間が長くなると、貯金を切り崩すことや家族への負担にもなってしまうこともあるでしょう。

今回の記事は、転職前の貯金や対策についてお伝えします。

転職前にいくら貯金したら安心?退職したらもらえるお金もチェック!

転職活動期間の平均はおよそ3〜6ヵ月です。転職活動を計画的に行うためには、収入がない期間まで考えることが大切です。

不安を解消するためにも、転職前にまずは退職後にもらえるお金を確認しておきましょう。

退職金の有無

退職金があれば不安は少し解消されますが、退職金は法律で定められた制度ではないので、企業によって退職金の有無は異なります。

また、勤続年数によっても金額が異なり、支払い時期も企業によって異なるため、退職届を出す前に就業規則などを確認して把握する必要があります。

失業保険給付制度

退職後、手続きを行えば、失業手当を受給することができます。

その際に確認するべき点は、失業保険が給付されるまでの期間と金額です。

会社都合の退職の場合は、申請した日から待機期間と呼ばれる「7日間」経過後に給付が開始しますが、自己都合の場合は「7日間+2〜3ヵ月の期間」と設定されています。

しかし、令和5年5月16日の「新しい資本主義実現会議」の「三位一体の労働市場改革の指針(案)」の成長分野への労働移動の円滑化において以下のことが提案されています。

失業給付の申請時点から遡って例えば1年以内にリ・ スキリングに取り組んでいた場合などについて会社都合の場合と同じ扱いとするなど、自己都合の場合の要件を緩和する方向で具体的設計を行う

引用元:新しい資本主義実現会議「三位一体の労働市場改革の指針(案)」

このことより、転職を考える際は、政府の動きを確認しつつ失業給付について確認していきましょう。

失業手当の金額や失業保険については「雇用保険の失業手当(失業保険)についてわかりやすく解説」で詳しく解説しておりますので、ぜひ参考にしてみてください。

意外とかかる転職コストは?

ここからは、生活費以外に転職活動にかかるコストや、退職後に見落としがちな費用についてお伝えします。

転職活動費

転職活動には以下の費用がかかると考えられます。

- 身だしなみに関わるスーツや美容費

- 面接に行く交通費

- 書類関係(写真、履歴書、切手)

沖縄へのUIターンを考えている方は、面接のための航空券代や宿泊費用を考慮する必要があります。数社受ける場合は、面接の日程をまとめるなど、なるべく費用の負担を減らすよう計画を立てましょう。転職先が決まった場合は、さらに引っ越し費用も必要になります。

しかし、近年ではオンラインでの面接や電子履歴書を採用する企業が増えてきているので、交通費や切手代、書類関係の費用が浮く可能性もあります。

身だしなみはオンライン面接でも重要です。「面接は第一印象で決まる」とも言われるくらいなので、しっかりと準備をしましょう。

他にも、外食費やパソコンの購入費、資格取得のための費用などがかかることがあります。

退職したら負担になる保険や税金

見落としがちな費用が、在職中は給与から天引きされていた保険や税金です。保険・年金・税金は退職後は個人で支払うことになるので忘れないよう支出の計画に入れましょう。

- 国民年金保険料

国民年金保険料は20歳以上60歳未満の人は加入が義務で、保険料は一律です。在職中は厚生年金として天引きされます。退職後すぐに就職をする場合は、次の会社で厚生年金への加入手続きを行なってくれますが、失業期間がある場合は、個人で国民年金の第1号被保険者への切り替えが必要です。

- 健康保険料

健康保険は民間企業に勤める人やその家族が加入する医療保険制度です。こちらも既に就職先が決まっている場合は問題なく社会保険へと移行が可能ですが、退職後に転職活動を行う場合は、次のいずれかの方法を選択して個人で納めます。

1)国民健康保険に加入する

2)任意継続被保険者になる

1の国民健康保険は、会社で健康保険に加入しない人を対象にした市町村が運用する健康保険です。退職日の翌日から14日以内に、住んでいる市町村役場で加入手続きをする必要があります。

保険料は給与や年齢、世帯年収によって異なるので、詳しくは各市町村にご確認ください。

2の任意継続被保険者とは、会社を辞めた後もこれまでの社会保険に継続して加入できる制度です。退職日の翌日から20日以内に、加入していた健康保険へ申請手続きを行います。

ただし、これまで事業者が負担していた分も個人で払うことになるので、保険料は在職時の2倍になります。

任意継続はいくつか条件があるので、退職までにそれぞれの保険料を確認し、どちらが最適か検討することをおすすめします。

- 住民税

住民税は前年の1月〜12月の所得をベースに計算され、6月〜翌年5月に納めます。気をつけなければいけないことは、約1年遅れで税金額が決定するということです。

前年の給与が高い人は、退職後も住民税が高くなります。1年近く転職活動が続く場合、住民税が結構な負担となることもあります。

給与からどのくらい天引きされていたか気にしていなかったという人は、給与明細を見直してみましょう。給与明細の見方は、「給与明細の見方は?大切な2つのポイントと4つの項目を解説」で解説しています。

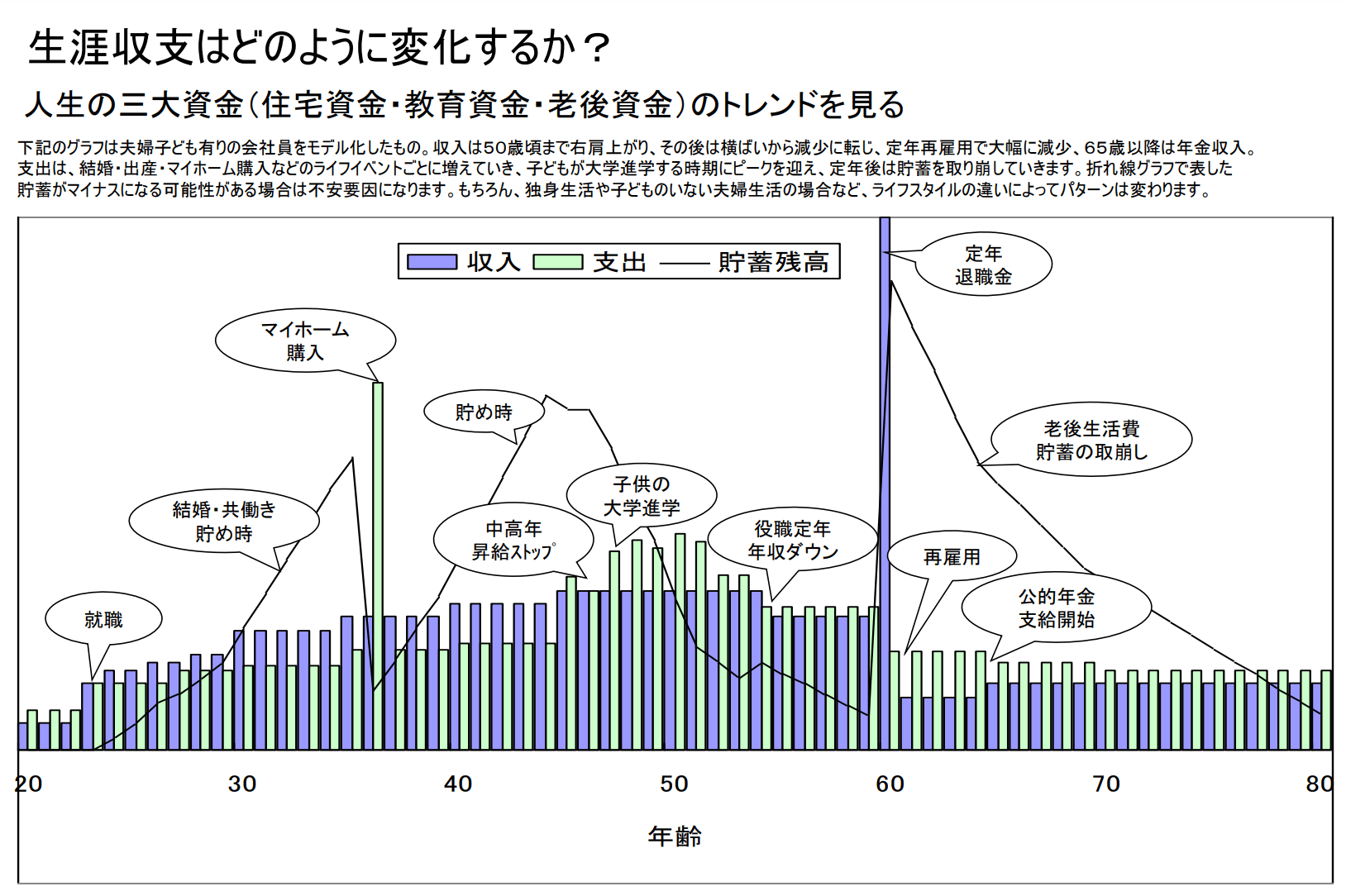

キャッシュフロー表を作成して、家計の収支を見直す

転職に不安はつきものですが、具体的にどれくらい転職活動期間にお金が必要なのか?また転職でどれくらい給与を確保すればいいのか?を知ることが不安解消に一番役立ちます。

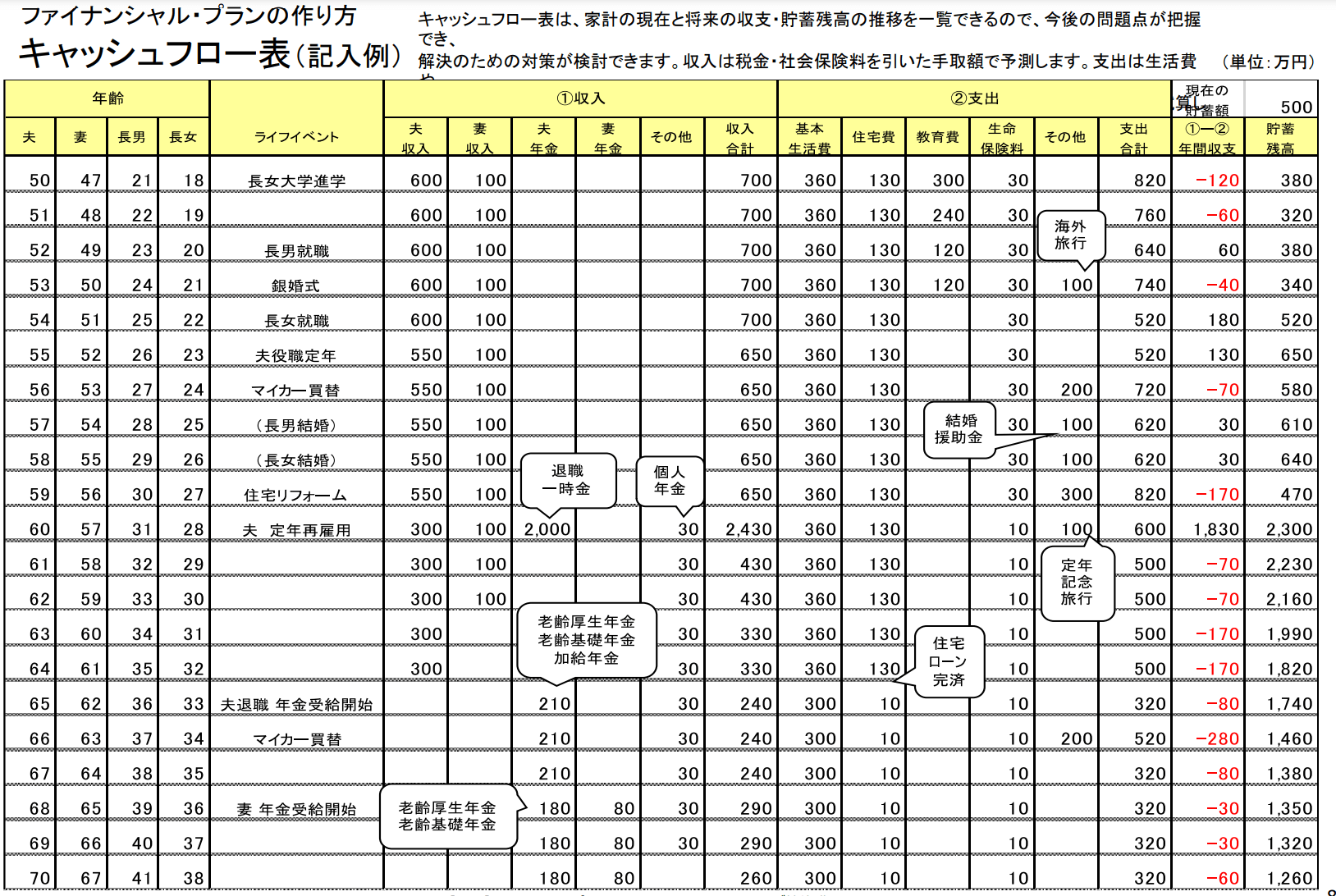

家計のキャッシュフロー表を作成することは、家計の収支を把握し、財務状況を効果的に管理するための重要なステップです。以下表は、あなたがどのようにお金を得て、それをどのように使っているかを明確に示します。

まずは、一定期間(例えば1ヵ月)の収入と支出をリストアップします。収入は給料、ボーナス、投資からの収益など、あなたが得るすべてのお金を含みます。支出は食費、家賃、光熱費、通信費、交通費、教育費、医療費、娯楽費、消費税など、あなたが支払うすべての費用を含みます。特に家計の3大必要資金である住宅資金・教育資金・老後資金の管理は重要です。

次に、これらの収入と支出を比較します。もし支出が収入よりも多ければ、赤字となります。この情報をもとに、支出を削減する方法を考え、収入を増やすための可能性を探すことができます。

また、キャッシュフロー表を使って将来の予測も行うことができます。これにより、緊急時の予備費の必要性、退職後の生活費の計画、または大きな購入や投資に向けた貯金の目標を立てることができます。

以下の表はキャッシュフロー表の作成例です。

このように、キャッシュフロー表を作成して家計の収支を見直すことは、転職前の財務計画において非常に有効なツールとなります。これにより、自身の経済状況を正確に把握し、転職活動をより安心して進めることができるようになります。

「まずは簡単に家計の状況を把握したい」、「自分でやってみたい」という場合は、フィンテックの活用がおすすめです。「マネーフォワード ME」や「Moneytree(マネーツリー)」などの家計簿・資産管理アプリなら、家計簿をつけることはもちろん、銀行口座やクレジットカードの連携も可能なので、手軽に資産を把握することができます。 ぜひキャッシュフロー表を味方につけて、不安を解消し、将来の見立てをたてましょう。

転職前に貯金をする方法とは?

ここまでは、退職時にもらえるお金と、転職コスト、キャッシュフロー表について見てきました。退職後6ヵ月先までに必要なお金を計算すると、退職前に貯金するべき金額が見えてくるはずです。

では、どうしても赤字になってしまうという場合はどうすればよいでしょうか。

転職先が決まってから退職する

退職前に次の転職先が決まっていれば、無収入の期間がないので安心です。ただ、在職中の転職活動は時間がなくて難しいこともあります。そんなときは、私たち転職エージェントを活用してください。

エージェントを利用すれば、効率よく希望する企業を受けられたり、企業との面接日程のやり取りを代行してもらえたり、応募書類の作成や自己分析のアドバイスをもらえたりとメリットはいくつもあります。

弊社レキサンは、沖縄のUIターンに特化した転職エージェントです。沖縄出身、沖縄在住のコンサルタントが、転職だけでなく移住相談含めてご支援させていただきます。

→レキサンへのお問い合わせはこちらから

財形貯蓄・確定拠出年金

財形貯蓄や確定拠出年金を利用している人は、貯めたお金を必要な時に引き出せるかどうかが重要になってきます。

財形貯蓄は給与や賞与から天引きされて自動で積み立てできる貯蓄です。一般財形貯蓄はいつでも引き出すことが可能です。

確定拠出年金については企業型と個人型がありますが、ここでは個人型確定拠出年金「iDeCo(イデコ)」の場合を見てみましょう。iDeCoは私的年金制度で老後資金を目的としています。そのため、60歳になるまでは原則引き出すことができません。

上記以外の資産形成に、NISA(ニーサ・少額投資非課税制度)もあります。NISAは国内在住の18歳以上の人であれば始めることができ、資金をいつでも引き出すことができます。

ファイナンシャルプランナーに相談する

とはいえ、自分で計画を立てることが難しい場合は、ファイナンシャルプランナーに相談するのも一つの手です。

現在の家計の収支やこれからのライフイベントなどを踏まえて、金融や税制など幅広い知識からアドバイスをもらうことができます。

沖縄へのUIターンを考える際の準備

沖縄へのUIターンを考える際も、以上で説明した転職前の財務計画は重要となります。ただし、地方への移住を考える際には、さらにいくつかの特殊なコストを考慮する必要があります。

まず、物価の違いに注意が必要です。沖縄の生活費は首都圏と比べて一般的に低いですが、一部の商品やサービス(例えばガソリンなど)は高い場合があります。したがって、転職前の貯金額を計算する際には、これらの地域差を考慮することが重要です。

また、沖縄への引っ越し費用も大きな出費となります。これは単なる運送費だけでなく、新居の家賃の初期費用、新たな家具や家電の購入費用なども含まれます。

さらに、沖縄は本土から離れているため、家族や友人を訪れるための交通費も考慮する必要があります。これらの費用は一見小さなものかもしれませんが、長期的に見ると大きな出費となる場合があります。

以上のような特殊なコストを考慮しつつ、財務計画を行うことで、沖縄へのUIターンをより安心して進めることができます。

転職前にしっかり貯めて、転職活動を成功させよう!

先述の通り、出ていく金額がわかれば貯めるべき金額もはっきりします。つまり、ファイナンシャルプラニングをしっかり行えば、不安は低減されるのです。

家計のキャッシュフロー表を味方につけて、安心して転職活動に取り組みましょう。

転職エージェントである弊社レキサンでは、キャリアアップやキャリアチェンジについてのご相談を承っています。

ぜひお気軽にご相談ください。